小額貸款公司利率進程變化分析

來源:湖南省小額貸款公司協會

來源:湖南省小額貸款公司協會

發布時間:2021.05.12

發布時間:2021.05.12

瀏覽量:4509

瀏覽量:4509

小貸公司作為我國金融行業的一股有生力量,十多年來,為我國中小微企業、三農解決融資問題做出了重要的貢獻。雖然小貸公司從事金融業務,但身份一直無法定性,財稅等方面無法享受金融機構待遇,綜合成本居高不下,致使小貸公司利率一直高于其他金融機構。

一、回顧過往,適用利率變化較多

從2008年小貸公司開始試點至2020年末,影響小貸公司利率的政策大體可以分為四個階段。

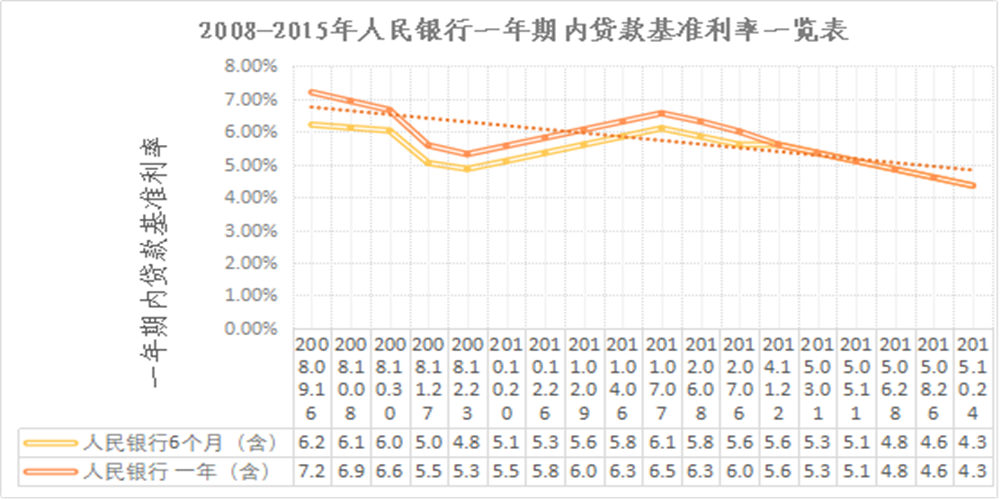

第一階段,2008-2015年,我們稱之為4倍基準利率時期。小貸公司按照市場化原則進行經營,貸款利率上限不得超過即期人民銀行公布的貸款基準利率的4倍上限,下限為人民銀行公布的貸款的0.9倍。具體浮動幅度按照市場化原則自主確定。

第二階段,“三區兩線”利率時期。2015年6月23日,《最高人民法院關于審理民間借貸案件適用法律若干問題的規定》(法釋〔2015〕18號)(簡稱《規定》)。《規定》明確,借貸雙方約定的利率未超過年利率24%,出借人請求借款人按照約定的利率支付利息的,人民法院應予支持。借貸雙方約定的利率超過年利率36%,超過部分的利息約定無效。借款人請求出借人返還已支付的超過年利率36%部分的利息的,人民法院應予支持。沒有約定利息但借款人自愿支付,或者超過約定的利率自愿支付利息或違約金,且沒有損害國家、集體和第三人利益,借款人又以不當得利為由要求出借人返還的,人民法院不予支持,但借款人要求返還超過年利率36%部分的利息除外。

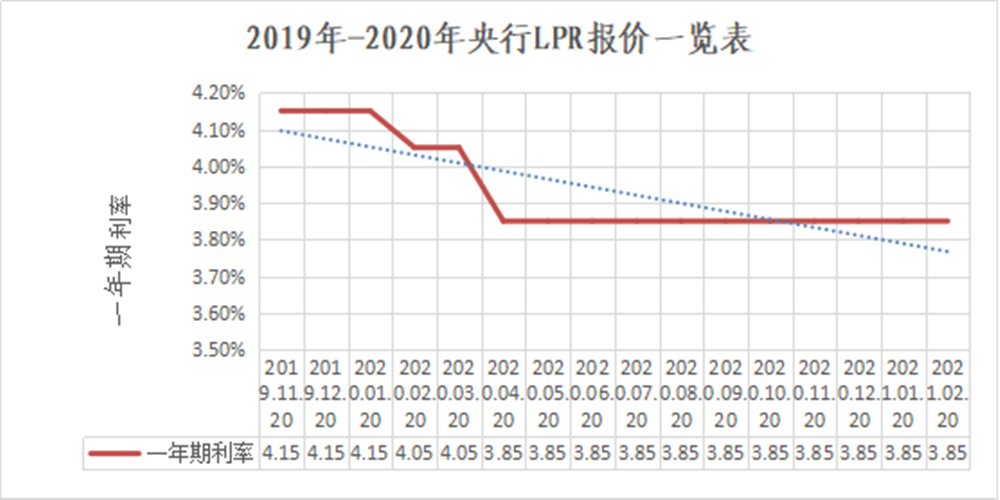

第三階段,4倍LPR時期。2020年8月20日,最高人民法院《關于審理民間借貸案件適用法律若干問題的規定》法釋〔2020〕6號正式實施(以下簡稱《民間借貸新規》)。文中規定“出借人請求借款人按照合同約定利率支付利息的,人民法院應予支持,但是雙方約定的利率超過合同成立時一年期貸款市場報價利率四倍的除外(貸款市場報價利率是指中國人民銀行授權全國銀行間同業拆借中心自2019年8月20日起每月發布的一年期貸款市場報價利率即LPR)。

第四階段,金融機構時期。2020年12月29日,《最高人民法院關于新民間借貸司法解釋適用范圍問題的批復》法釋〔2020〕27號文發布:經征求金融監管部門意見,由地方金融監管部門監管的小額貸款公司、融資擔保公司等七類地方金融組織,屬于經金融監管部門批準設立的金融機構,其因從事相關金融業務引發的糾紛,不適用新民間借貸司法解釋,批復自2021年1月1日起施行。據此,在國家司法層面認可小額貸款公司為金融機構。

綜合來看,十多年來,隨著時間推移,貸款利率呈下降趨勢,不明確的身份屬性使小貸公司發展較為曲折。

二、調整思路,找準依據加強溝通

小貸公司作為司法認可的金融機構,目前應當主要依據《最高人民法院<關于進一步加強金融審判工作的若干意見>的通知》(法發〔2017〕22號)(以下簡稱《通知》)來執行貸款利率。《通知》明確,嚴格依法規制高利貸,有效降低實體經濟的融資成本。金融借款合同的借款人以貸款人同時主張的利息、復利、罰息、違約金和其他費用過高,顯著背離實際損失為由,請求對總計超過年利率24%的部分予以調減的,應予支持。同時,小貸公司一定要加強與當地監管部門及司法部門的密切溝通與聯系。

通過中國裁判文書網公開查詢,舉例兩件司法判例,以作參考。判例一:漢壽縣人民法院民事判決書(2021)湘0722民初139號;判例二:上海市浦東新區人民法院民事判決書(2020)滬0115民初88389號。

三、繼往開來,政策環境趨于明朗

2020年8月20日后開始執行的《民間借貸新規》使整個行業蒙上了一層陰影,行業情緒悲觀,小貸公司有的暫停開展業務,等待時機;有的開始打起退堂鼓,準備放棄。9月16日,中國銀保監會辦公廳發布《關于加強小額貸款公司監督管理的通知》(〔2020〕86號),文中對十年來小貸公司的發展給予了充分的肯定,同時進一步明確了小貸公司的監管規則及業務形式,極大地提高了行業發展的信心。近期,中國銀保監會普惠金融部主任李均鋒等表示,2021年將主要推動《非存款類放貸組織條例》等三部監管立法的出臺,該條例最主要解決小貸公司的立法基礎問題,為小貸公司長遠發展提供法律保障。2021年3月15日,習近平同志主持召開中央財經委員會第九次會議,明確指出“要提升監管能力和水平,優化監管框架,實現事前事中事后全鏈條監管,充實反壟斷監管力量,金融活動要增強監管權威性,全部納入金融監管。” 這將意味著監管之外的金融活動將被禁止或轉入到監管范圍之內,對小貸公司的生存環境形成極大的利好。

沒有一個寒冬不可逾越,沒有一個春天不會到來。十多年的小貸公司試點,首先是無牌投資公司混淆視聽,接著又是民間借貸擾亂市場,然后又有P2P的野蠻掠奪.....所有的壞事發生后“背鍋”的總是正規的小貸公司。身份不明確、社會有歧視、機構不認可、業務遭搶食,這一系列的事情正隨著這個春天的到來發生著積極地改變。